اندیکاتورها (Indicator) یکی از ابزارهای پرطرفدار در تحلیل تکنیکال هستند. تحلیلگران بهکمک اندیکاتورها، سیگنالهای خرید و فروش داراییها را ایجاد میکنند. در واقع اندیکاتورها را باید بهعنوان ابزارهایی برای پیشبینی روند قیمت داراییها معرفی کرد. بسیاری از معاملهگران برای تصمیمگیری درباره زمان خرید و فروش داراییها به سراغ یک یا چند اندیکاتور میروند. موضوع مهمی که باید در نظر داشته باشید آن است که تعداد بسیار زیادی اندیکاتور در بازارهای مالی معرفی شدهاند. در این مطلب قصد داریم به معرفی انواع اندیکاتورهای مهم در تحلیل تکنیکال بپردازیم.

اندیکاتور چیست؟

اندیکاتور در لغت بهمعنی نشانگر یا شاخص است. منظور از اندیکاتور در تحلیل تکنیکال، تابع ریاضی است که از متغیرهای خاصی تشکیل میشود. این تابع ریاضی، دادههای اولیه مورد نیاز خود را از نمودار قیمت دارایی به دست میآورد. بر اساس دادههای دریافتی، خروجی مشخصی را تولید میکند.

دادهها خروجی اندیکاتورها به تحلیلگران کمک میکنند تا روند پیش روی نمودار قیمت را پیشبینی کنند. بهعبارت دیگر، اندیکاتورها سیگنال خرید و فروش در اختیار تحلیلگران قرار میدهند تا بهنوعی شناسایی نقاط ورود و خروج به بازار برای آنها سادهتر شود.

انواع اندیکاتور از نظر زمانی

در یک دستهبندی کلی، انواع اندیکاتور بر اساس زمانبندی را میتوان به 2 گروه زیر تقسیم کرد:

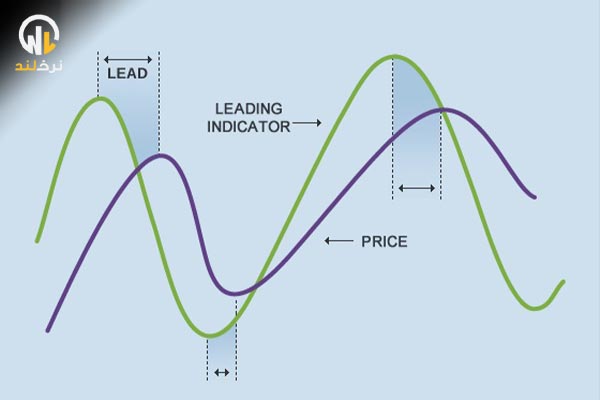

1. اندیکاتور پیشرو (Leading Indicator)

همان طور که از نام اندیکاتور پیشرو بر میآید، این ابزار تحلیل تکنیکال برای پیشبینی روند قیمت در آینده کاربرد دارد. بهطوریکه قبل از بروز تغییرات قیمت در آینده، سیگنالهایی را در این خصوص صادر میکند. تحلیلگران به کمک اندیکاتورهای پیشرو میتوانند شرایط معاملات مناسب در آینده را تشخیص دهند.

2. اندیکاتور پسرو یا تاخیری (Lagging Indicator)

اندیکاتور پسرو از نظر زمانی نسبت به نمودار عقبتر است. بههمین دلیل از اندیکاتورهای تاخیری برای تایید روند فعلی حاکم بر نمودار قیمت داراییها استفاده میشود. تحلیلگران از سیگنالهای اندیکاتور پسرو برای ارزیابی شدت و ضعف روند فعلی در نمودار استفاده میکنند. بههمین دلیل این اندیکاتورها ابزار مفیدی برای مدیریت ریسک به شمار میروند.

انواع اندیکاتور از نظر کاربرد

در یک دستهبندی دیگر، انواع اندیکاتورهای مهم در تحلیل تکنیکال را میتوان بر اساس کاربرد به سه گروه زیر تقسیم کرد:

1. اندیکاتور روند (Trend Indicator)

همانطور که نام این دسته بر میآید، اندیکاتور روند در شناسایی و تایید روند قیمت داراییها کاربرد دارد. معمولا اندیکاتورهای روند در تحلیل تکنیکال بسیار محبوب هستند. تحلیلگران بیشتر برای ارزیابی روند قیمت در میان مدت و بلند مدت از این اندیکاتورها استفاده میکنند. از جمله اندیکاتورهای مهم روند میتوان به موارد زیر اشاره کرد:

• میانگین متحرک (Moving Average)

• بولینگر باند (Bollinger Bands)

• مکدی (MACD)

2. اندیکاتور نوسان گر (Oscillator)

نوسان گرها در بین تحلیلگران تکنیکال بیشتر با عنوان اسیلاتور شناخته میشوند. این اندیکاتورها معمولا بین بازه عددی مانند 0 تا100 نوسان میکنند. ماهیت اصلی اسیلاتورها، اندازهگیزی میزان نوسانات یک شاخص در نمودار قیمت است. یکی از مزایای اصلی نوسانگرها، ساده کار کردن با آنها است. معمولا تفسیر دادههای این اندیکاتورها بر اساس اعداد به دست آمده خیلی راحت است. از جمله بهترین اسیلاتورهای تحلیل تکنیکال میتوان به موارد زیر اشاره کرد:

• شاخص قدرت نسبی (RSI)

• استوکاستیک (Stochastic)

• شاخص جریان پول (MFI)

3. اندیکاتور حجم (Volume Indicator)

یکی از مولفههای بسیار مهم در تایید یا تغییر روندهای نمودار قیمت، حجم معاملات است. هرگونه افزایش یا کاهش در حجم معاملات به صورت مستقیم در عرضه و تقاضای موجود در بازار تاثیر میگذارد. موضوعی که بلافاصله در شدت و ضعف روند قیمت نمایان میشود. سادهترین نوع اندیکاتور حجم، صرفا وضعیت میزان حجم معاملات را در بازههای زمانی مختلف اندازهگیری کرده و نشان میدهد. در عین حال مدلهای دیگری از اندیکاتور حجم نیز وجود دارند که عبارتاند از:

• اندیکاتور On Balance Volume

• اندیکاتور Accumulation / Distribution Line

• اندیکاتور Klinger Volume Oscillator

مزایای استفاده از اندیکاتور در تحلیل تکنیکال

استفاده از انواع اندیکاتور در تحلیل تکنیکال، مزایای مهمی را برای تریدرها به همراه خواهند داشت که برخی از آنها را مرور میکنیم:

1. شناسایی روندها

اندیکاتورها به شما کمک میکنند تا روندهای حاکم بر نمودار قیمت را شناسایی کنید. یکی از اصول موفقیت در معاملهگری، معامله در جهت روند است و این مهم بهکمک اندیکاتورها امکانپذیر میشود.

2. شناسایی نقاط ورود و خروج

دومین مزیت کلیدی اندیکاتورها، ارزیابی شدت و ضعف روندهای حاکم بر نمودار قیمت است. موضوعی که در یافتن نقاط ورود و خروج مناسب در بازار به شدت کمک زیادی میکند.

3. تشخیص شدت نوسانات قیمت

نوسانات قیمت در میزان سود و زیان معاملهگران نقش بسزایی دارد. اهمیت نوسانات قیمت به ویژه برای تریدرهایی که در تایم فریم کوتاه مدت خرید و فروش میکنند، به مراتب بیشتر است. اندیکاتورها در اندازهگیری شدت نوسانات قیمت به شما کمک میکنند.

4. ایجاد استراتژیهای معاملاتی

یکی از مزایای بسیار مهم اندیکاتورها، سادهسازی فرآیند تحلیل تکنیکال است. هر یک از اندیکاتورها، انبوهی از دادهها را در کسری از ثانیه بهصورت خودکار پردازش میکنند. در حالی که اگر قرار باشد این دادهها را به صورت دستی پردازش کنید، باید زمان زیادی را برای این منظور صرف کنید. تنوع بالای اندیکاتورهای تحلیل تکنیکال کمک میکند تا بتوانید استراتژیهای معاملاتی گوناگونی را بهکمک آنها ایجاد کنید و در بازار بهکار ببندید.

معایب اندیکاتور چیست؟

در کنار مزایایی که برای انواع اندیکاتور در تحلیل تکنیکال ذکر کردیم، نباید فراموش کنید که اندیکاتورها نقاط ضعف خاص خود را هم دارند. برخی از مهمترین محدودیتها در استفاده از اندیکاتورهای تحلیل تکنیکال را میتوان بهصورت زیر برشمرد:

• سیگنالهای برخی از اندیکاتورها معمولا با تاخیر صادر میشوند.

• احتمال خطا در سیگنالهای صادر شده اندیکاتورها وجود دارد.

• بعضای تحلیلگران تفسیرهای متفاوتی از سیگنالهای اندیکاتورها خواهند داشت.

• کار کردن با برخی از اندیکاتورهای تحلیل تکنیکال نسبتا پیچیده است.

• بعضی از اندیکاتورها مناسب همه بازارهای مالی نیستند.

• سیگنالهای بعضی از اندیکاتورها با هم در تضاد هستند.

• اندیکاتورها در ارزیابی تاثیر اخبار و رویدادها در بازار ناتوان هستند.

آیا امکان ترکیب اندیکاتورهای مهم وجود دارد؟

برای غلبه بر محدودیتهایی که برشمردیم، بسیاری از تحلیلگران اقدام به ترکیب دو یا چند اندیکاتور با هم میکنند. با استفاده از چند اندیکاتور، میتوانید سیگنالهای هر اندیکاتور را با سایر اندیکاتورها تأیید کنید و از ایجاد سیگنالهای کاذب جلوگیری کنید. این موضوع در افزایش دقت تحلیل بسیار مفید است و امکان ایجاد استراتژیهای معاملاتی قویتر را فراهم میکند.

البته همه اینها مشروط به انتخاب اندیکاتورهایی است که اطلاعات مکمل یکدیگر را تولید میکنند. مثلا یک اسیلاتور را باید با اندیکاتور روند ترکیب کنید تا نتیجه ایدهآل بهدست بیاید. به این ترتیب سیگنالهای یکی میتواند تایید کننده دیگری باشد. ترکیب اندیکاتورهای میانگین متحرک با RSI و همچنین مکدی با استوکاستیک از جمله ترکیبهای رایج در تحلیل تکنیکال هستند.

کلام پایانی

در این مطلب بررسی کردیم که اندیکاتور چیست و چه دستهبندی دارد. در پاسخ به این سوال که “اندیکاتور های مهم و بهتر کدام است؟” باید بگوییم که مولفههای زیادی مانند استراتژی معاملاتی تریدر، نوع بازار معاملاتی، شرایط حاکم بر بازار و غیره تاثیرگذار هستند. به یاد داشته باشید که اندیکاتورها به تنهایی نمیتوانند موفقیت شما در معاملهگری را تضمین کنند. بلکه باید از آنها در کنار سایر ابزارهای تحلیل تکنیکال برای دستیابی به نتایج مناسب استفاده کنید.