مدتهاست که پای کامپیوترها به بازارهای مالی باز شده و در سالهای اخیر همزمان با توسعه تکنولوژی معاملات الگوریتمی، شاهد افزایش گرایش تریدرهای خرد و بازیگران بزرگ بازارهای مالی به سمت استفاده از این ابزارها هستیم. الگوریتمهای مختلف با اهداف متنوع برای معامله در بورسهای دنیا، فارکس و بازار ارزهای دیجیتال طراحی شده و به کار گرفته میشوند. اگر کنجکاو هستید که منظور از معاملات الگوریتمی چیست و چه مزایا و معایبی دارند، حتما این مطلب را تا پایان دنبال کنید.

معاملات الگوریتمی چیست؟

اگر تمام فرآیندی که یک تریدر برای معاملهگری طی میکند، توسط یک الگوریتم پیادهسازی شود، در این شرایط معاملات الگوریتمی اجرا شده است. الگوریتمها مجموعهای از دستورالعملهای تعیین شده برای انجام یک وظیفه مشخص هستند. تریدرها، استراتژی معاملاتی مد نظر خود در قالب یک الگوریتم تعریف میکنند. در ساختار هر الگوریتم، مجموعهای از متغیرها گنجانده میشوند که توسط دادههای تحلیل تکنیکال و فاندامنتال تکمیل میگردند. بهاین ترتیب الگوریتمها بهصورت خودکار، معاملات مد نظر تریدرها را انجام میدهند.

آیا معاملات الگوریتمی در بازارهای مالی قانونی است؟

در بازارهای مالی بینالمللی مدتهاست که معاملات الگوریتم به صورت قانونی انجام میشوند. البته ممکن است معاملات الگوریتمی در فارکس و ارز دیجیتال بسته به پلتفرمهای معاملاتی مختلف، شرایط و چارچوبهای خاصی داشته باشد؛ اما به طور کلی، محدودیت قانونی در این بازارهای مالی برای این منظور وجود ندارد.

در اینجا باید وضعیت قانونی بودن معاملات الگوریتمی در بازار سرمایه ایران را بررسی کنیم. سازمان بورس در اطلاعیه سال 1399 خود، معاملات الگوریتمی در بورس را ممنوع اعلام کرد؛ اما پس از یک سال با تعیین شرایط مشخصی اعلام کرد که ارائه خدمات معاملات الگوریتمی از سوی موسسات و کارگزاریهای دارای مجوز، قانونی است.

برخی از مهمترین شرایط تعیین شده از سوی سازمان بورس در این زمینه عبارتاند از:

- ارائه زیرساخت نظارتی سامانه مورد استفاده به سازمان بورس و اوراق بهادار، شرکت بورس اوراق بهادار تهران و شرکت فرابورس ایران

- عدم استفاده از الگوریتمهای ناقض قوانین و مقررات بازار سرمایه و دستورالعمل انضباطی کارگزاران

- اخذ تائیدیه قابلیتهای عملیاتی کسب و کار سامانه معاملات الگوریتمی از شرکت بورس اوراق بهادار تهران و فرابورس

- اخذ تائیدیه الزامات فنی سامانه معاملات الگوریتمی از شرکت مدیریت فناوری بورس تهران

- اخذ تائید الزامات امنیتی در سطح زیرساخت و سامانه الگوریتمی از مرکز نظارت بر امنیت اطلاعات بازار سرمایه

- ارائه لاکها و گزارشات دورهای از عملکرد سیستم به مرکز نظارت بر امنیت اطلاعات بازار سرمایه

در حال حاضر، بیش از 18 کارگزاری در کشور وجود دارند که مجوز ارائه خدمات معامله الگوریتمی را دریافت کردهاند. شما میتوانید با جستجوی در اینترنت، اسامی کارگزاریهای دارای مجوز را بیابید.

انواع الگوریتم های نرم افزار معاملات الگوریتمی

متدهای مختلفی برای دسته بندی معاملات الگوریتم در بورس وجود دارند. یکی از این متدها، دستهبندی الگوریتمها بر اساس هدف است. بر این اساس، انواع الگوریتم های معاملات الگوریتمی را میتوان در 3 دسته تقسیم کرد:

1. الگوریتم اثر محور (Impact Driven)

عمده معاملات الگوریتمی توسط بازیگران بزرگ بازارهای مالی انجام میشوند. حجم بالای سفارشات میتواند روی قیمت داراییها تاثیرگذار باشد. به همین دلیل است که بسیاری از تریدرهای خرد، معاملات الگوریتمی را غیرعادلانه میدانند. الگوریتمهای اثر محور با هدف جلوگیری از تاثیر معاملات الگوریتمی بر قیمت داراییها طراحی میشوند. برای این منظور، سفارشها توسط این الگوریتمها به چند سفارش با حجم کمتر تقسیم میشوند. سپس در بازههای زمانی مختلف اجرا میگردند.

2. الگوریتم هزینه محور (Cost Driven)

دسته دیگری از الگوریتمها هستند که هدف اصلی از طراحی آنها، کاهش هزینه نهایی معاملات کلان است. تمرکز اصلی این الگوریتمها روی انتخاب قیمت بهینه برای اجرای معامله است. این الگوریتمها با استفاده از دادههای تحلیل تکنیکال تلاش میکنند که بهترین قیمت با کمترین ریسک برای اجرای معامله را بهدست بیاورند.

3. الگوریتم فرصت یاب (Opportunistic)

دسته سوم الگوریتمها روی شناسایی بهترین فرصتهای معامله در بازار تمرکز دارند. الگوریتم فرصت یاب معمولا برای معاملات کوتاه مدت بهخصوص نوسانگیری استفاده میشوند. این الگوریتمها نیز از تمام ابزارهای تحلیل تکنیکال برای شناسایی فرصتهای سودآور در بازارهای مالی استفاده میکنند. بسته به استراتژی معاملاتی طراحی شده، ریسک الگوریتمهای فرصت یاب معمولا بیشتر از دو دسته قبلی است.

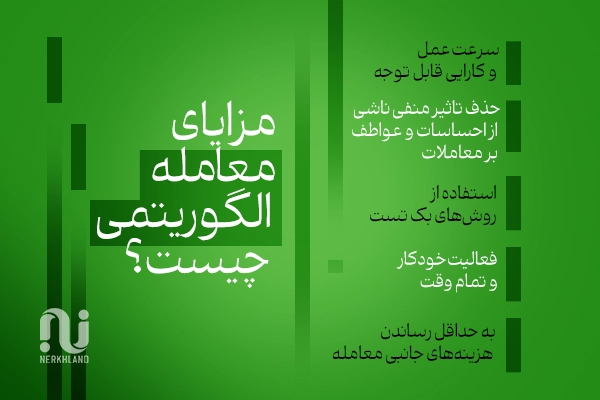

مزایای معامله الگوریتمی چیست؟

در این قسمت از آموزشی معاملات الگوریتمی لازم است که به بررسی مزایای این تکنولوژی بپردازیم. مهمترین مزیت استفاده از الگوریتمها، سرعت عمل و کارایی قابل توجه آنها است. برخی از اقداماتی که در حالت عادی، انجام آنها توسط تریدرها مدتها زمان میبرد، به کمک این الگوریتمها در عرض چند ثانیه به سرانجام میرسند.

الگوریتمها به خوبی میتوانند تاثیر منفی ناشی از احساسات و عواطف بر معاملات را حذف کنند. چراکه تمام فرآیندها در این الگوریتمها بر اساس چارچوبهای از پیش تعریف شده انجام میپذیرند.

در طراحی بسیاری از الگوریتمها از روشهای بک تست استفاده میشود. به این معنی که نتایج استراتژیهای معاملاتی در گذشته نمودار قیمت یک دارایی مورد ارزیابی قرار میگیرند. بهاین ترتیب تصمیم با ریسک کمتری برای استفاده از یک استراتژی در آینده گرفته میشود. الگوریتمها به صورت خودکار و تمام وقت فعالیت میکنند و امکان بهرهمندی از تمام فرصتهای معاملاتی در بازار را به وجود میآورند. ضمن اینکه به کارگیری هوشمندانه از معاملات الگوریتمی میتواند هزینههای جانبی معامله در بازارهای مالی را به حداقل برساند.

ریسک ها و چالش های معاملات الگوریتمی

در کنار تمام مزایایی که برای تکنولوژی معاملات الگوریتمی ذکر کردیم، ریسکها و چالشهای آنها را هم نباید نادیده بگیرید:

- احتمال خطاهای فنی در به کارگیری از الگوریتمها برای معامله وجود دارد.

- تطبیق یک الگوریتم با شرایط واقعی بازارهای مالی کار پیچیده و زمانبری است که نیاز به آزمون و خطا دارد.

- نوسانات شدید قیمت به صورت ناگهانی معمولا الگوریتمها را دچار اختلال میکنند.

- توسعه و عیبیابی الگوریتمهای پیچیده نیاز به دانش برنامه نویسی بالایی دارد.

تفاوت معاملات الگوریتمی با ربات معامله گر چیست؟

رباتهای معاملهگر که در برخی از پلتفرمها ارائه میشوند، شکل ساده و ابتدایی معاملات الگوریتمی هستند. رباتها معمولا بر اساس چند دستور مشخص و ساده طراحی میشوند. مزیت اصلی رباتها بیشتر مربوط به اجرای خودکار سفارشات است. این در حالی است که الگوریتمهای پیچیده معمولا توانایی تحلیل دادهها و تصمیمگیری درباره خرید و فروش در زمان کوتاهی را دارند.

کلام پایانی

معاملات الگوریتمی در فارکس بیش از هر بازار مالی دیگری استفاده میشوند. مهم نیست که شما قصد استفاده از الگوریتمها برای معاملهگری را دارید یا خیر؛ اما باید بدانید که حجم قابل توجه معاملات الگوریتمی میتواند روی رفتار قیمت داراییها تاثیرگذار باشد. به همین دلیل لازم است که حتما با زیر نظر گرفتن دفترچه سفارش پلتفرمهای معاملاتی در جریان کم و کیف عملکرد بازیگران بزرگ در بازارهای مالی قرار بگیرید. سپس عملکرد خود را متناسب با رفتار بازیگران تنظیم کنید.